相続税評価と遺産分割の不動産評価額は違う!?相続時の不動産評価を解説します!

相続が発生した際に財産の配分方法を検討し、場合によっては相続税の申告をする必要があります。不動産を保有している場合、不動産の評価を行わないと配分決定も相続税の申告もすることができません。

また、配分を決定するための参考となる遺留分や法定相続分を計算する際の不動産評価額と相続税の計算をする際の不動産評価額は異なる計算で算出します。当記事では不動産の評価方法について解説します。

1.相続時の不動産評価とは

不動産の評価は相続税の評価と財産を配分するための財産評価が異なります。それぞれの評価方法について解説します。

結論を先に申し上げると、遺留分等の算定に使う評価は不動産の「時価」で計算します。不動産の時価とは実際に売れる価格のことです。一方で相続税を計算する際の土地の評価は路線価で計算します。路線価とは国税庁が土地の評価を毎年実施しており、時価の80%程度です。また、建物は固定資産税評価額で計算します。

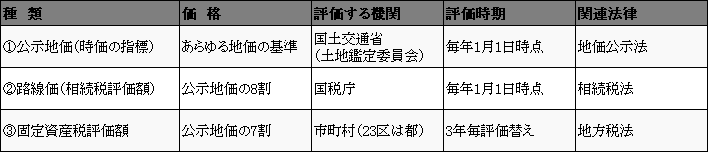

公的機関が実施している土地の評価をまとめると下表の通りです。

【土地の評価方法】

遺留分等の配分に参考にする際は時価の指標となる①公示地価を参考にします。ただし、公示地価は全ての土地で評価されているわけではありません。近隣の土地の価格を参考にする必要があります。公示地価は国土交通省のHPで確認することができます。

国土交通省HP:https://www.land.mlit.go.jp/webland/

相続税評価を計算する際は②路線価を基に計算をします。倍率地域と呼ばれる一部の地域を除いて路線価は全ての土地に付けられていますので、路線価を基に相続税を計算します。

次に不動産の相続税評価計算方法について解説します。

2.不動産の相続税評価額を計算してみよう!

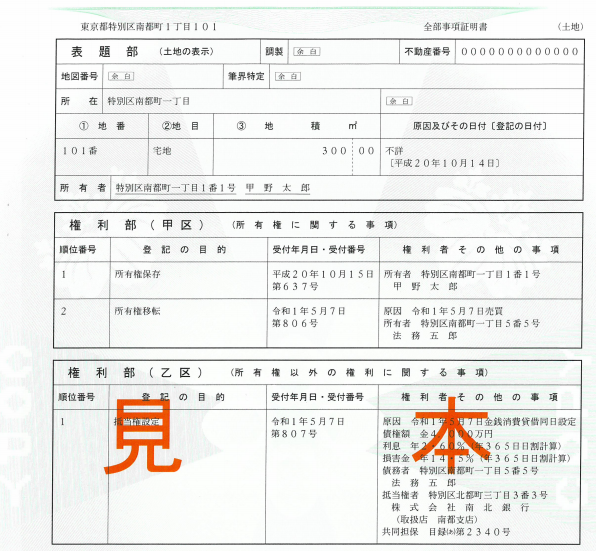

不動産の相続税評価を実際に計算してみましょう。相続税の評価を計算する際は土地と建物を分けて計算します。まず、該当不動産の面積を確認します。保有している不動産の面積は登記簿で確認することが可能です。

【不動産登記簿見本】

不動産登記簿を確認し、地積欄に記載されている面積が不動産の面積です。上記の物件であれば、300㎡ということになります。

次に路線価額を確認します。路線価は国税庁のHPで確認することができます。

国税庁HP:https://www.rosenka.nta.go.jp/

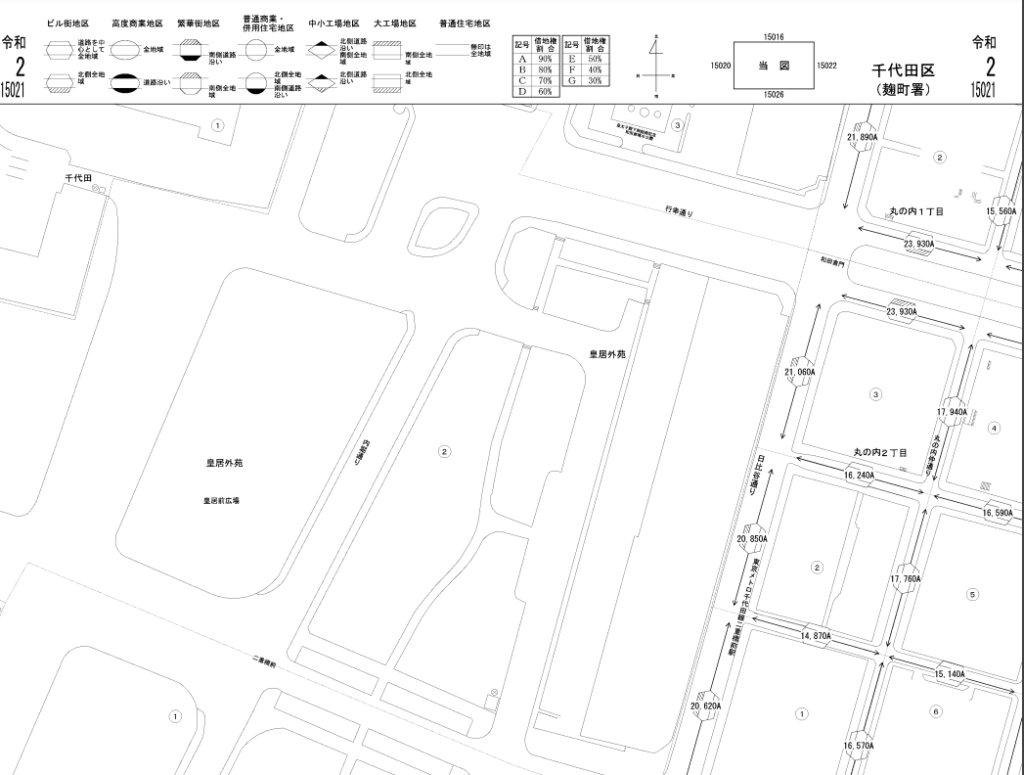

地図を確認し、ご自身が保有されている土地の路線価額を確認します。今回は東京の皇居前に価額を確認してみましょう。

該当ページURL(https://www.rosenka.nta.go.jp/main_r02/tokyo/tokyo/prices/html/15021f.htm)

皇居前の路線価は20,850Aとあります。路線価は1㎡当たりの評価額が千円単位で記されていますので、20,850,000円/㎡の評価となります。アルファベットは借地権割合と呼ばれる人に貸している時の指標です。借地権割合についてはのちほどくわしく解説します。

建物は固定資産税評価額で計算します。固定資産税評価額は不動産の保有者に毎年4月頃送付される納税通知書に記載されています。

【納税通知書の記載例】

納税通知書を捨ててしまった場合は不動産がある場所の市区町村で名寄帳を請求することで固定資産税評価額を確認することが可能です。名寄帳とは該当の市区町村で保有している土地や建物を一覧化しているものです。

3.人に貸している土地・建物の評価方法

人に貸している土地や建物は様々な制限を受けるため、評価を減額することができます。人に貸している土地建物の評価方法を確認しておきましょう。

(1)人に貸している土地の評価

不動産を評価する際に、自身が使っている土地・建物を「自用地」と言います。自用地は自分で使っている土地であり制限がありませんので、土地の場合は路線価額×面積。建物は固定資産税評価額で計算されます。

しかし、人に貸している土地について保有者は制限を受けておりますので、評価を減額することができます。人に貸している場合の評価方法は「貸宅地」と「貸家建付地」があります。

貸宅地とは土地のみを貸している場合です。貸宅地の評価額の計算方法は以下の通りです。

貸宅地の評価額計算方法:自用地価額×(1-借地権割合)

貸家建付地とは土地のうえに建物を建てて土地と建物を貸しているケースです。貸家建付地の評価額の計算方法は以下の通りです。

貸家建付地の評価額計算方法:自用地価額×(1-借地権割合×借家権割合×賃貸割合)

借家権割合は一律30%、賃貸割合は賃貸用不動産の入居状況です。賃貸用マンション等を経営していて満室状態の場合、賃貸割合は100%となります。

借地権割合は路線価図に示されているアルファベットの記号です。借地権割合は以下の通りです。

A:90%

B:80%

C:70%

D:60%

E:50%

F:40%

G:30%

路線価額が「500C」と書いてある場合は路線価額が500千円で借地権割合が70%ということになります。

例えば、500Cと路線価額が付けられている貸宅地を100㎡保有している場合の計算例は以下の通りです。

500千円(路線価額)×(1-0.7(借地権割合))×100㎡=15,000千円

一方500Cと路線価額が付けられている貸家建付地(満室想定)を100㎡保有している場合の計算例は以下の通りです。

500千円(路線価額)×(1-0.7(借地権割合)×0.3(借家権割合)×1(賃貸割合))×100㎡=39,500千円

(1)人に貸している建物の評価

人に貸しているいわゆる貸家は以下の計算で行います。

貸家の計算方法:固定資産税評価額×(1-借家権割合×賃貸割合)

借家権割合は30%で一定ですので、固定資産税評価額が30,000千円の貸家(満室)を保有している場合の評価額は以下の通りとなります。

30,000千円(固定資産税評価額)×(1-0.3(借家権割合)×1(賃貸割合))=21,000千円

このように不動産を他人に貸しておくことで、制限がかかるため、土地や建物の評価を下げることが可能です。他人に貸すことで不動産の評価を下げることができるため、保有している土地にマンション等を建築し、賃貸することで、相続税評価の圧縮にも繋がります。

ただし、親族などに貸していて、賃料を得ていない場合は自用地として評価されますので注意しましょう。

4.相続対策を検討するうえで不動産の評価は重要

不動産は価格が大きいことも多く、相続財産の中でも大きな割合を占めます。そのため、相続対策を検討するうえで不動産の評価は非常に重要です。不動産の評価は様々な評価方法があるため、複雑です。配分を検討するうえでは遺留分等の算定に使用する評価と相続税評価の価格が異なることは理解しておく必要があります。

また、同じ不動産でも人に貸している土地・建物は評価を下げることが可能です。相続税評価の方法を知っておくことで相続税対策を適切に行うことが可能です。

Will Noteは、皆さんのご意見を基にこれからも進化していくシステムです。

プルダウン項目は、一般的な内容を載せておりますが、全てを網羅している訳ではありません。

また、特殊なケースではシステム対応できないこともありますが、ご意見ご要望等について、お問い合わせフォームから

ご連絡いただければ、可能な限り対応させて頂きたいと考えております。